![]() Theo PGS.TS. Phạm Mạnh Hùng, nợ xấu trong hệ thống ngân hàng sẽ tiếp tục có xu hướng tăng lên trong năm 2024. 'Khối u' Nợ xấu tăng cao đang là nỗi đau chung của nhiều ngân hàng.

Theo PGS.TS. Phạm Mạnh Hùng, nợ xấu trong hệ thống ngân hàng sẽ tiếp tục có xu hướng tăng lên trong năm 2024. 'Khối u' Nợ xấu tăng cao đang là nỗi đau chung của nhiều ngân hàng.

Mới đây, Agribank chi nhánh Tân Phú mới đây tiếp tục phát đi thông báo tìm người mua đấu giá hai tài sản đảm bảo cho khoản vay của Công ty TNHH Dược phẩm Anphaco. Đáng chú ý, hai tài sản đảm bảo trị giá hàng chục tỷ đồng này đã được Agribank chi nhánh Tân Phú miệt mài rao bán suốt 3 năm nay nhưng vẫn chưa tìm được người mua.

Tình trạng ngân hàng rao bán loạt tài sản đảm bảo để thu hồi, xử lý nợ xấu đang diễn ra sôi động trong những ngày cuối năm. Ngay từ đầu tháng 12, nhiều tài sản thế chấp của doanh nghiệp từ khách sạn, siêu xe, nhà đất, thậm chí là cả dự án điện gió đã được rao bán nhiều lần với giá giảm dần nhưng hầu hết đều trong cảnh “ế chỏng chơ”.

Nhiều tài sản đảm bảo được các ngân hàng rao bán để xử lý nợ xấu dịp cuối năm.

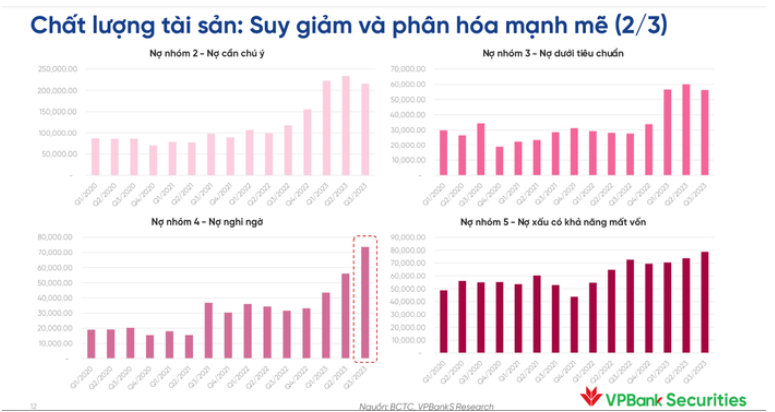

Báo cáo ngành ngân hàng mới nhất của MBS cho thấy, tỷ lệ nợ xấu (NPL) toàn ngành trong quý III/2023 đạt 2,2%, tăng 64 điểm cơ bản so với 2022, và là mức NPL cao nhất kể từ năm 2015. Hầu hết tất cả các ngân hàng đều tiếp tục ghi nhận tỷ lệ nợ xấu (NPL) gia tăng tại quý III/2023 so với đầu năm và các quý liền trước.

Thống kê của Ngân hàng Nhà nước cũng chỉ ra rằng tính đến cuối quý III/2023, tổng nợ xấu của các ngân hàng đã tăng 61% so với quý trước đó, lên 196.755 tỷ đồng.

Một thực trạng đáng báo động khác là tình trạng nhảy nhóm nợ diễn ra tại nhiều ngân hàng thương mại. Tỷ trọng nợ ở nhóm 3 (nợ dưới tiêu chuẩn) có xu hướng giảm nhưng nợ nhóm 4 (nợ nghi ngờ) và nhóm 5 (nợ có khả năng mất vốn) lại tăng mạnh. Theo báo cáo mới đây của VPBank Securities, nợ nhóm 4 tăng đột biến chỉ trong 1 quý, từ 56.004 tỷ đồng ở quý trước lên 73.604 tỷ đồng ở quý III/2023, tương đương mức tăng 31,4%.

Liên quan đến vấn đề nợ xấu ngân hàng, VietnamFinance đã có cuộc trao đổi với PGS.TS. Phạm Mạnh Hùng, Phó Viện trưởng Viện NCKH Ngân hàng, Học viện Ngân hàng.

PGS.TS. Phạm Mạnh Hùng, Phó Viện trưởng Viện NCKH Ngân hàng, Học viện Ngân hàng.

Theo ông, nợ xấu của ngân hàng liệu đã đạt đỉnh và con số hiện nay đã phản ánh được thực tế nợ xấu của các ngân hàng chưa?

- PGS.TS. Phạm Mạnh Hùng: Trong thời gian qua, nợ xấu hệ thống ngân hàng tăng mạnh chịu ảnh hưởng tổng hợp bởi các áp lực đến từ cả bên trong và ngoài trong năm 2022 và 2023.

Về nguyên nhân bên ngoài, tình hình kinh tế thế giới đối mặt với nhiều thách thức do bất ổn địa chính trị và lạm phát tăng cao, kéo theo suy thoái ở nhiều nền kinh tế lớn là đối tác thương mại của Việt Nam.

Ở trong nước, các doanh nghiệp gặp khó trong việc huy động vốn từ thị trường trái phiếu; thị trường bất động sản trầm lắng, nhu cầu tiêu dùng sụt giảm dẫn tới sụt giảm đơn hàng.

Những khó khăn cả từ nội tại nền kinh tế và quốc tế được dự báo vẫn còn tiếp diễn và biến động khó lường trong năm 2024. Đơn cử như chỉ số nhà quản trị mua hàng PMI tháng 12/2023 lại giảm xuống mức 47,3 điểm từ 49,6 điểm của tháng 11/2023. Đây là mức thấp nhất trong 5 tháng và là tháng thứ 3 liên tiếp PMI dưới 50 điểm, cho thấy rủi ro khả năng phục hồi của ngành sản xuất và dịch vụ tại Việt Nam vẫn còn hiện hữu. Chất lượng tín dụng của hệ thống ngân hàng vì thế có thể tiếp tục chịu áp lực tiêu cực trong thời gian tới.

Ngoài ra, con số nợ xấu của ngân hàng hiện nay chưa phản ánh hết thực tế nhờ được tái cơ cấu nợ theo Thông tư 02/2023. Khi thông tư này hết hiệu lực vào tháng 6/2024, các khoản nợ tái cơ cấu sẽ về đúng nhóm phân loại nợ và về mặt kỹ thuật tỷ lệ nợ xấu sẽ tăng. Tổng hợp lại, có thể nói nợ xấu trong hệ thống ngân hàng còn có xu hướng tăng lên trong năm 2024.

Ông có dự báo gì về tình hình nợ xấu ngân hàng trong năm 2024, nhất là sau khi Thông tư 02/2023 hết hiệu lực?

- Nợ xấu ngân hàng trong năm 2024 sẽ tiếp tục gia tăng, đặc biệt là khi Thông tư 02/2023 hết hiệu lực. Khi đó, các khoản đã được tái cơ cấu nhưng không còn khả năng thanh toán hoặc chậm thanh toán sẽ được phản ánh lại vào tỷ lệ nợ xấu.

Một vấn đề nữa tác động đến tỷ lệ nợ xấu năm 2024 là các khoản trái phiếu doanh nghiệp đến hạn. Theo thống kê, tổng lượng trái phiếu doanh nghiệp đáo hạn sẽ đạt khoảng hơn 297 nghìn tỷ đồng, trong đó chủ yếu là nhóm bất động sản.

Việc xử lý nợ xấu của các ngân hàng thương mại trong năm 2024 cũng sẽ gặp những khó khăn nhất định, khi quỹ dự phòng rủi ro tín dụng bị thu hẹp đáng kể trong năm 2023. Bên cạnh đó, thị trường bất động sản, vốn là nguồn tài sản đảm bảo chủ yếu của các khoản nợ, chưa có dấu hiệu khởi sắc. Điều này đặt áp lực hơn nữa lên quá trình xử lý nợ xấu của hệ thống ngân hàng.

Tình trạng nhảy nhóm nợ, từ nhóm 3 sang nhóm 4, 5 đang có xu hướng tăng mạnh trong thời gian gần đây. Theo ông, nguyên nhân chính dẫn đến thực trạng này là gì?

- Sự thay đổi nợ xấu trong quý III/2023 so với nửa đầu năm nay chủ yếu ở tỷ trọng nhóm 3 và nhóm 4 - 5.

Đối với các NHTM nhà nước có cổ phần chi phối, quy mô nợ nhóm 3 có xu hướng giảm, nhưng nợ nhóm 4 và 5 đều tăng mạnh. Với nhóm ngân hàng tư nhân, diễn biến còn kém tích cực hơn. Nợ nhóm 3 hầu hết không giảm, chỉ tăng với tốc độ thấp hơn nửa đầu năm. Trong khi đó, nợ nhóm 4 và 5 có xu hướng tăng mạnh hơn. Khó khăn của các công ty bất động sản là một nguyên nhân dẫn tới tình trạng nêu trên.

Tình trạng nhảy nhóm nợ sang nhóm 4, 5 có xu hướng tăng mạnh.

Sự khó khăn của thị trường bất động sản thời gian qua đến từ 2 nguyên nhân chính. Thứ nhất, 70-80% khó khăn trên thị trường bất động sản hiện nay đều liên quan đến vấn đề pháp lý, dẫn đến các chủ đầu tư khó triển khai dự án và mở bán cho nhà đầu tư.

Thứ hai, đó là sự đóng băng của kênh huy động vốn thông qua phát hành trái phiếu từ năm 2022. Hiện tại, tổng dư nợ tín dụng trong lĩnh vực bất động sản đạt 2,74 triệu tỷ đồng (tương đương 112 tỷ USD, tăng 6,04% so với đầu năm) vào cuối quý III/2023 và chiếm 21,46% tổng dư nợ toàn nền kinh tế. Khi thị trường bất động sản gặp khó, không ngạc nhiên khi tỷ lệ nợ xấu của ngân hàng tăng mạnh trong năm 2023.

- Ngân hàng Nhà nước đề xuất gia hạn Thông tư 02/2023. Theo ông, việc vày liệu có giúp giải quyết nợ xấu hay không hay chỉ sẽ tạo ra “bong bóng nợ xấu”?

- Thời gian qua, Chính phủ và Ngân hàng Nhà nước luôn đặt nhiệm vụ hỗ trợ sự tồn tại và phục hồi của doanh nghiệp là nhiệm vụ ưu tiên hàng đầu. Thông tư 02/2023, với quy định kéo dài thời hạn cho những khoản nợ đến hạn và kéo dài thời gian được cơ cấu tối đa là một năm, đã tạo điều kiện thuận lợi đối với doanh nghiệp có thêm nguồn lực, điều kiện tái tạo quay vòng nguồn vốn kinh doanh. Các ngân hàng cũng giảm đi được áp lực hạch toán nợ xấu và trích lập dự phòng.

Nợ xấu của hệ thống ngân hàng sẽ có khả năng tăng mạnh khi Thông tư 02 hết hiệu lực vào tháng 6/2024 khi mà các khoản nợ tái cơ cấu trước đây sẽ về đúng nhóm nợ. Cùng với đó, các ngân hàng sẽ phải đổi mặt với việc tăng trích lập dự phòng rủi ro, thậm chí lợi nhuận giảm mạnh. Các doanh nghiệp rất khó xoay sở nguồn vốn để tồn tại và trả được khoản vay cho ngân hàng.

Tuy nhiên, theo tôi, việc kéo dài áp dụng Thông tư 02/2023 là một giải pháp cần được cân nhắc thận trọng. Trong ngắn hạn, thông tư rất có hiệu quả hỗ trợ ngân hàng và doanh nghiệp vượt qua suy thoái. Nhưng trong trung và dài hạn, Thông tư 02 sẽ để lại gánh nặng về an toàn, tài chính và an toàn cho các tổ chức tín dụng. Việc gia hạn nếu áp dụng cũng không nên kéo dài lâu mà chỉ nên trong khoảng thời gian 1 năm đến tháng 6/2025 khi mà thị trường bất động sản và trái phiếu được dự báo về cơ bản đã có sự phục hồi.

Theo ông, cần làm gì để giảm áp lực nợ xấu gia tăng trong thời gian tới cho các ngân hàng?

- Tôi cho rằng để giảm bớt áp lực gia tăng nợ xấu đối với ngân hàng, bên cạnh các giải pháp trực tiếp về giãn hoãn nợ theo tinh thần của thông tư 02/203, có thể tập trung vào một số giải pháp căn cơ và dài hạn hơn như sau:

Trước hết, tăng cường xử lý các vướng mắc pháp lý liên quan đến thị trường bất động sản và thị trường trái phiếu để hỗ trợ sự phục hồi của doanh nghiệp và thị trường bất động sản. Về vướng mắc pháp lý đối với bất động sản, hiện nay có 3 vấn đề là vướng quy định pháp luật, quy định dưới luật (các nghị định, thông tư) và quyết định của cấp tỉnh.

Luật Đất đai (sửa đổi) hiện đang được Quốc hội xem xét thảo luận để chuẩn bị thông qua. Tôi kỳ vọng các quy định mới sẽ được ban hành phù hợp và kịp thời để tạo điều kiện thuận lợi cho sự phát triển của thị trường BĐS. Bên cạnh đó, việc sửa đổi các Luật liên quan như Luật Nhà ở (sửa đổi), Luật Kinh doanh bất động sản (sửa đổi) cần bảo đảm đồng bộ, thống nhất với Luật Đất đai, bên cạnh đó là Luật Các tổ chức tín dụng, Luật Đấu giá tài sản.

Về thị trường vốn, trong đó, trái phiếu là một kênh cung ứng vốn còn nhiều dư địa, song việc thiếu vắng các quy định, hướng dẫn cụ thể từ các cấp quản lý cũng khiến doanh nghiệp bất động sản còn lúng túng khi tiếp cận thị trường này. Vì vậy, việc sớm hoàn thiện khuôn khổ pháp lý đối với thị trường trái phiếu cũng là hết sức cần thiết để khai thông vốn cho thị trường nhà đất năm 2024.

Kích thích nhu cầu tiêu dùng trong nước cũng là điều nên làm. Việc thực hiện cải cách tiền lương từ ngày 1/7/2024 sẽ có tác động lớn đến những người được hưởng lương và trợ cấp từ ngân sách nhà nước.

Ngoài ra, Chính phủ cũng sẽ tiếp tục duy trì một số gói kích thích tài khóa để hỗ trợ nền kinh tế, bao gồm việc giảm từ 10% xuống còn 8% thuế giá trị gia tăng (VAT). Có điều, tôi cho rằng chính sách thuế cần giảm với lộ trình đủ dài, như trong 2 năm, thay vì giảm theo từng chu kỳ 6 tháng sẽ khó tạo động lực cho thị trường, bởi lẽ người dân chi tiêu còn phụ thuộc vào thu nhập dự kiến trong tương lai.

Trong bối cảnh nền kinh tế năm tới được dự báo còn nhiều khó khăn, việc hỗ trợ giảm thuế thu nhập doanh nghiệp, thuế thu nhập cá nhân dự kiến sẽ mang tới hiệu ứng tích cực trong việc thúc đẩy tiêu dùng trong dân.

Xin cảm ơn ông!

Khánh Tú